บทสรุป

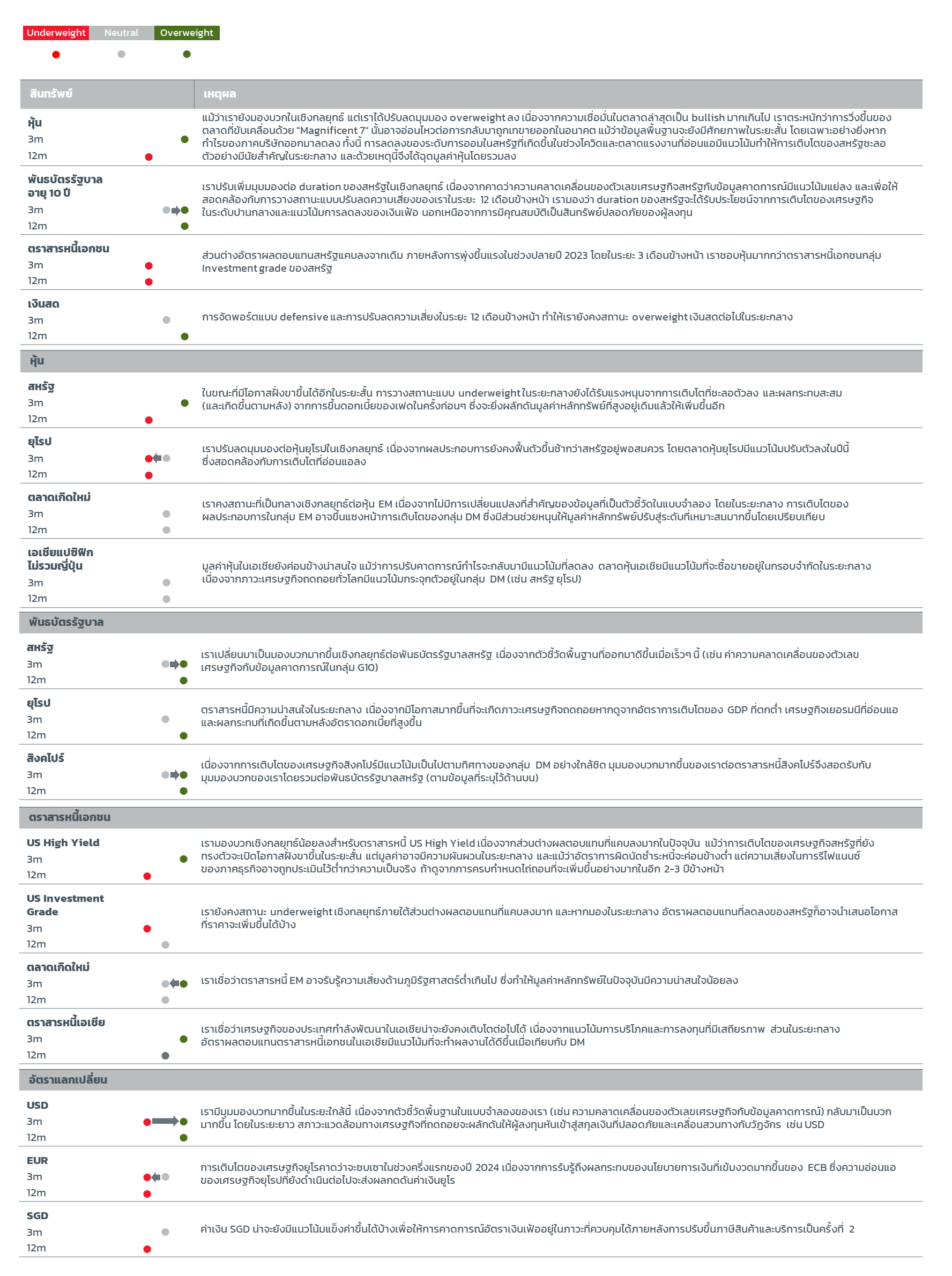

นักวิเคราะห์เศรษฐกิจได้ปรับเพิ่มคาดการณ์การเติบโตทั่วโลก โดยมีแรงสนับสนุนจากสภาวะแวดล้อมภายใต้เงินเฟ้อที่มีแรงกดดันน้อยลง และการมองในแง่บวกต่อโอกาสการปรับลดอัตราดอกเบี้ย อย่างไรก็ตาม ความขัดแย้งที่ยังดำเนินต่อไปในยูเครน เหตุการณ์ทางภูมิรัฐศาสตร์ในตะวันออกกลาง และการแข่งขันชิงตำแหน่งประธานาธิบดีสหรัฐที่กำลังจะเกิดขึ้น สถานการณ์ในปีนี้จึงไม่น่าจะเป็นไปอย่างราบรื่นนัก เราได้เปลี่ยนมุมมองเป็นบวกมากขึ้นในเชิงกลยุทธ์ต่อพันธบัตรรัฐบาลสหรัฐและสิงคโปร์

อัปเดตตลาดฯ

หุ้น : ตลาดหุ้นสหรัฐและตลาดหุ้นทั่วโลกยังคงปรับตัวขึ้นอย่างต่อเนื่องในเดือนมกราคม โดยเพิ่มขึ้น 1.6% และ 0.6% ตามลำดับ ดัชนี S&P 500 ทำสถิติสูงสุดใหม่ในขณะที่หุ้นในกลุ่ม “Magnificent Seven” ยังพุ่งขึ้นอย่างต่อเนื่อง ตลาดหุ้นญี่ปุ่นทำผลงานได้เหนือกว่าตลาดอื่นๆ ด้วยผลตอบแทน 4.6% จากเงินเยนที่อ่อนค่าลง อย่างไรก็ตาม ความเชื่อมั่นของผู้ลงทุนลดลงเล็กน้อยในช่วงปลายเดือนเมื่อเฟดได้ลดท่าทีการใช้นโยบายผ่อนคลายในการประชุมเดือนมกราคม เฟดยังยืนอัตราดอกเบี้ยไว้ที่ระดับเดิมและและลดความคาดหวังของตลาดที่เชื่อว่าจะเห็นการปรับลดอัตราดอกเบี้ยลงในเดือนมีนาคม ทั้งนี้ สถานการณ์ตลอดทั้งเดือนมกราคม พบว่าหุ้นเติบโตทำผลงานได้เหนือกว่าหุ้นคุณค่า โดยตลาดหุ้นเกิดใหม่ (“EM”) ลดลง 4.6% ขณะที่จีนเป็นหนึ่งในตลาดขนาดใหญ่ซึ่งทำผลงานต่ำที่สุด โดยลดลง 10.6% แม้ว่าธนาคารกลางจีนได้ประกาศมาตรการกระตุ้นเศรษฐกิจครั้งใหม่ก็ตาม

ตราสารหนี้ : อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐขยับสูงขึ้นเล็กน้อยในเดือนมกราคม เนื่องจากตลาดปรับลดคาดการณ์การปรับลดอัตราดอกเบี้ยของเฟด อัตราผลตอบแทนอายุ 10 ปีเพิ่มขึ้น 11 bps มาอยู่ที่ 3.99% และอัตราผลตอบแทนอายุ 30 ปีเพิ่มขึ้น 19 bps มาที่ 4.22% ดัชนี Bloomberg Barclays Global Aggregate Index ลดลง 1.38% ท่ามกลางอัตราผลตอบแทนที่สูงขึ้น ส่วนดัชนี ICE BofA US High Yield Constrained Index ให้ผลตอบแทน 0.02% จากปัจจัยทางเทคนิคเชิงบวกและข้อมูลทางเศรษฐกิจที่แข็งแกร่ง ดัชนี J.P. Morgan Asia Credit Index เพิ่มขึ้น 0.27% โดยกลุ่มผู้ออกตราสารหนี้ High Yield (2.67%) ทำผลงานได้ดีกว่ากลุ่ม Investment Grade (-0.12%)

ภาพรวมเศรษฐกิจ

การเติบโต : นักวิเคราะห์เศรษฐกิจได้ปรับเพิ่มประมาณการการเติบโตทั่วโลก โดยได้รับแรงหนุนจากสภาวะแวดล้อมภายใต้อัตราเงินเฟ้อที่ลดแรงกดดันลง และการมองในแง่บวกเกี่ยวกับการปรับลดอัตราดอกเบี้ย ความคาดหวังต่อ soft landing ของเศรษฐกิจสหรัฐมีปัจจัยหนุนจากข้อมูลเศรษฐกิจที่ดีกว่าคาด อัตราเงินเฟ้อที่ลดลง และผลงานที่แข็งแกร่งของสินทรัพย์เสี่ยงตั้งแต่เดือนตุลาคม 2023 IMF ได้ปรับเพิ่มคาดการณ์การเติบโตทั่วโลกในปี 2024 ขึ้นเป็น 3.1% ในเดือนมกราคม 2024 จาก 2.9% ในเดือนตุลาคม 2023 นอกจากนี้ ยังคาดว่าอัตราเงินเฟ้อทั่วไป (headline inflation) จะลดลงตามนโยบายการเงินแบบเข้มงวดและราคาสินค้าโภคภัณฑ์ที่ปรับตัวลง อย่างไรก็ตาม เมื่อพิจารณาถึงความขัดแย้งที่กำลังดำเนินอยู่ในยูเครน ประกอบกับเหตุการณ์ทางภูมิรัฐศาสตร์ในตะวันออกกลาง และการแข่งขันชิงตำแหน่งประธานาธิบดีสหรัฐที่กำลังจะเกิดขึ้น ทำให้สถานการณ์ในปีนี้ไม่น่าจะเป็นไปอย่างราบรื่นนัก

อัตราเงินเฟ้อ : ตัวเลข CPI สหรัฐในเดือนมกราคม 2024 ออกมาสูงเกินคาด โดยราคาที่อยู่อาศัยถือเป็นส่วนสำคัญของการเพิ่มขึ้นอย่างมากของ CPI ข้อมูลดังกล่าวยังได้ลดโอกาสที่จะมีการปรับลดอัตราดอกเบี้ยลงในการประชุม FOMC ที่จะเกิดขึ้นในเดือนมีนาคมอีกด้วย ความสนใจส่วนใหญ่มุ่งไปยังดัชนีราคา core CPE ของสหรัฐที่กำลังจะออกมา (เป็นตัวชี้วัดอัตราเงินเฟ้อที่เฟดมักใช้พิจารณาประกอบการตัดสินใจในนโยบายการเงิน) ซึ่งจะเปิดเผยในวันที่ 29 กุมภาพันธ์ ทีม Multi Asset Portfolio Solutions (MAPS) ของเรายังคงเชื่อว่าแนวโน้มเงินเฟ้อที่ลดลงจะดำเนินต่อไปในระยะกลาง โดยเฉพาะเมื่อตลาดแรงงานเริ่มผ่อนคลายลง

นโยบายการเงิน : ธนาคารกลางในตลาดพัฒนาแล้ว (DM) มีแนวโน้มที่จะยุติวัฏจักรการขึ้นอัตราดอกเบี้ยที่ดำเนินมาอย่างต่อเนื่องก่อนหน้านี้ ในขณะที่เฟดคงอัตราดอกเบี้ยนโยบายในการประชุมเดือนมกราคมซึ่งเป็นการคงดอกเบี้ยครั้งที่สี่ติดต่อกัน แม้ว่ากำหนดเวลาที่แน่นอนที่เฟดจะปรับลดอัตราดอกเบี้ยลงครั้งแรกยังมีความไม่แน่นอน ซึ่งทีม MAPS เชื่อว่าเมื่อแรงกดดันด้านเงินเฟ้อผ่อนคลายลง อัตราดอกเบี้ยระยะสั้นในกลุ่ม DM ทั่วโลกจะมีแนวโน้มลดลงในระยะกลาง อย่างไรก็ตาม เรายังคงระมัดระวังต่อการที่เฟดได้ประกาศชัยชนะเหนือเงินเฟ้อเร็วเกินไป

ผู้ลงทุนสามารถดาวน์โหลดรายงานเพื่ออ่านประเด็นความเสี่ยงที่สำคัญ

Singapore and Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws.

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

This document is produced by Eastspring Investments (Singapore) Limited and issued in Thailand by TMB Asset Management Co., Ltd.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

United Kingdom (for professional clients only) by Eastspring Investments (Luxembourg) S.A. - UK Branch, 125 Old Broad Street, London EC2N 1AR.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author on this page, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this posting is at the sole discretion of the reader. Please consult your own professional adviser before investing.

Investment involves risk. Past performance and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments (excluding JV companies) companies are ultimately wholly-owned/indirect subsidiaries/associate of Prudential plc of the United Kingdom. Eastspring Investments companies (including JV’s) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America.