บทสรุป

เมื่อช่วงต้นปี 2023 เราระบุไว้ในรายงานว่าเรากำลังใกล้ผ่านจุดสูงสุดของการใช้นโยบายแบบเข้มงวดของเฟด และชี้ด้วยว่าอัตราเงินเฟ้อกำลังจะขึ้นแตะจุดสูงสุดในช่วงครึ่งปีหลัง การชะลอตัวที่เราเห็นในเศรษฐกิจโลกขณะนี้บ่งชี้ว่าเศรษฐกิจของหลายๆ ประเทศโดยส่วนใหญ่ใกล้ถึงจุดสิ้นสุดของวัฏจักรการปรับขึ้นอัตราดอกเบี้ยแล้ว

การที่อัตราดอกเบี้ยพุ่งสูงขึ้นตามหลังยุคที่สภาพคล่องล้นระบบมานานกว่าทศวรรษ จะส่งผลให้ปัญหาที่ซ่อนอยู่ของเศรษฐกิจโลกปรากฏออกมาอย่างหลีกเลี่ยงไม่ได้ แม้ว่าสถานการณ์นี้จะผลักดันให้ตลาดผันผวนในระยะสั้นแต่กระบวนการที่ช่วยชำระล้างปัญหาในภาคบริษัทและโมเดลทางธุรกิจที่เกิดขึ้นจากรากฐานของต้นทุนเงินที่มีราคาถูกและหาง่ายนั้น จะเป็นผลดีในระยะยาว พอร์ตการลงทุนที่มีการกระจายความเสี่ยงที่ดีและมีความผันผวนต่ำน่าจะทำผลงานได้ดีในช่วงตลาดขาลง ในขณะที่ความผันผวนของตลาดที่เกิดขึ้นตามมาก็น่าจะนำเสนอโอกาสที่คุ้มค่าสำหรับผู้จัดการที่มีกลยุทธ์เชิงรุกในระยะยาว

- โอกาสที่เศรษฐกิจสหรัฐจะตกอยู่ในภาวะถดถอยกำลังเพิ่มขึ้น การฟื้นตัวของเศรษฐกิจจีนสวนทางกับการชะลอตัวของเศรษฐกิจประเทศพัฒนาแล้ว

- ความเสี่ยงจากภาวะเศรษฐกิจถดถอยที่เพิ่มขึ้น ประกอบกับแนวโน้มเงินเฟ้อทั่วโลกที่ลดลงอาจทำให้เกิดสภาพแวดล้อมที่เป็นบวกมากขึ้นต่อตราสารหนี้คุณภาพสูงและอายุเฉลี่ยตราสารในพอร์ต

- หากดูภายในกลุ่มหุ้นตลาดเกิดใหม่ (EM) และเอเชีย ความผันผวนของตลาดอาจนำเสนอโอกาสให้แก่ผู้ลงทุนในการคว้าประโยชน์จากการปรับสมดุลของห่วงโซ่อุปทานในระยะยาวและการเปลี่ยนผ่านในแบบที่มุ่งลดคาร์บอนของภูมิภาค

- ภายในกลุ่มตราสารหนี้ EM และเอเชีย ลักษณะที่เป็นพลวัตของความเสี่ยง/ผลตอบแทน ยังคงเป็นปัจจัยที่เอื้อต่อตราสารหนี้ที่มีเกรดสูงขึ้น โดยที่อัตราผลตอบแทนรวมยังคงสูงและน่าสนใจพอสมควร

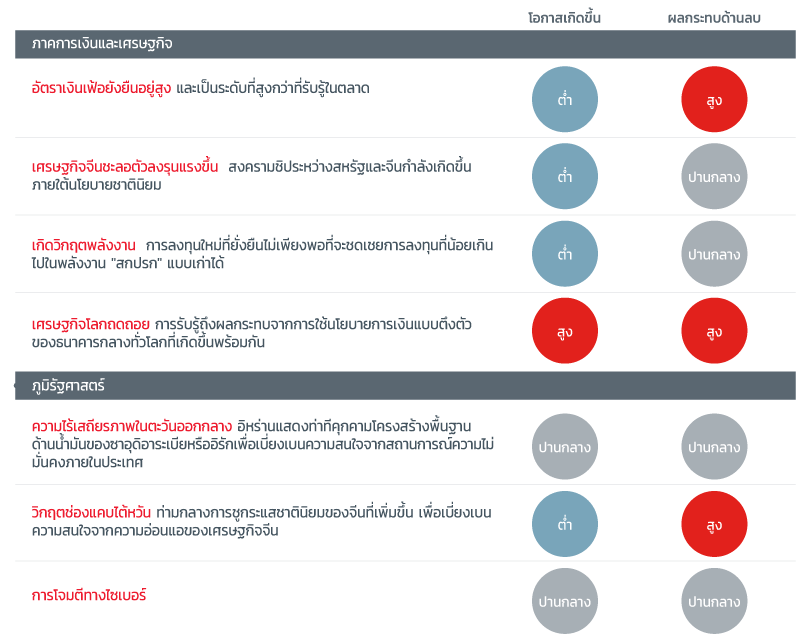

- แนวโน้มการเติบโตทั่วโลกที่กำลังถดถอยยังคงเป็นความเสี่ยงสำคัญสำหรับผู้ลงทุน และหากพิจารณาความเสี่ยงด้านภูมิรัฐศาสตร์ เรามองว่าวิกฤตการณ์ช่องแคบไต้หวันยังคงมีความเป็นไปได้น้อย แต่ระดับของความรุนแรงถือว่าสูง

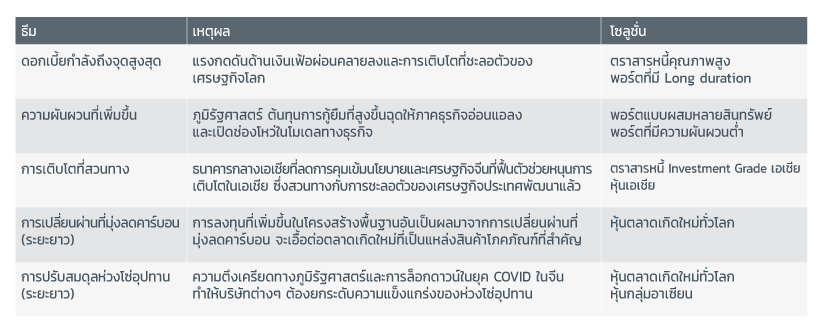

Investment scenarios

Source: Eastspring Investments. June 2023.

ภาพเศรษฐกิจ : สหรัฐมีโอกาสเผชิญภาวะเศรษฐกิจถดถอยเพิ่มขึ้น

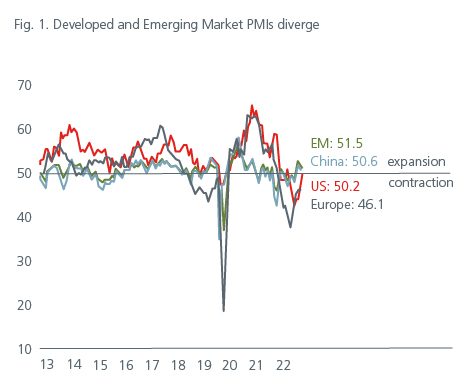

อัตราการเติบโตของกลุ่มประเทศ G10 มีแนวโน้มชะลอตัวลงต่อเนื่องหลังจากแตะจุดสูงสุดในไตรมาส 2 ปี 2021 ดูรูปที่ 1 ตัวแปรสำคัญที่เราติดตามชี้ไปที่ภาวะถดถอยของสหรัฐที่อาจเกิดขึ้นในอีก 6-12 เดือนข้างหน้า เนื่องจากเศรษฐกิจสหรัฐได้รับผลกระทบอย่างเต็มที่จากนโยบายแบบตึงตัวของเฟด ภาวะการเงินที่ตึงตัวขึ้นในสหรัฐยิ่งทวีความรุนแรงขึ้นเนื่องจากความผันผวนในระบบธนาคารของสหรัฐที่เกิดขึ้นเมื่อเร็วๆ นี้ อย่างไรก็ตาม ภาวะถดถอยมีแนวโน้มไม่รุนแรงนักเนื่องจากงบดุลของภาคครัวเรือนและภาคธุรกิจที่ไม่ใช่สถาบันการเงินยังคงแข็งแกร่ง แม้ว่าธนาคารระดับภูมิภาคในสหรัฐจะประสบกับปัญหาเมื่อเร็วๆ นี้ แต่เรายังคงเชื่อว่าสถานการณ์ดังกล่าวจะไม่ก่อให้เกิดความเสี่ยงเชิงระบบใดๆ ต่อระบบธนาคารของสหรัฐ

ในขณะที่อัตราเงินเฟ้อพื้นฐานของกลุ่มสินค้าเพื่อการบริโภคส่วนบุคคล (Personal Consumption Expenditures | PCE) ซึ่งเป็นมาตรวัดแรงกดดันด้านราคาที่เฟดใช้เฝ้าระวังยังคงเพิ่มขึ้นในเดือนพฤษภาคมที่ 4.7% อัตราเงินเฟ้อน่าจะลดลงในช่วงครึ่งหลังของปีเนื่องจากผลกระทบจากฐานที่สูงและปัจจัยอื่นๆ ดังนั้น เราจึงเชื่อว่าเรากำลังใกล้เข้าสู่ช่วงสิ้นสุดวัฏจักรการใช้นโยบายแบบตึงตัวของเฟด อย่างไรก็ตาม เรายังคงติดตามตลาดแรงงานสหรัฐอย่างใกล้ชิดเพื่อเฝ้าระวังความเสี่ยงด้านเงินเฟ้อ รูปที่ 2

Source: LHS: Refinitiv Datastream. May 2023. RHS: Bloomberg. May 2023.

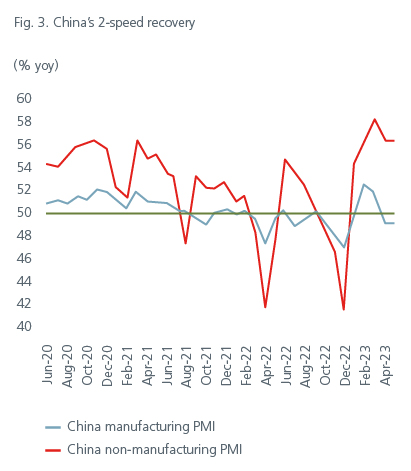

การฟื้นตัวของเศรษฐกิจจีนสวนทางกับการชะลอตัวของตลาดพัฒนาแล้ว (Developed Markets - DMs) อย่างไรก็ตาม การมองภาพในด้านบวกของผู้ลงทุนต่อการกลับมาเปิดเศรษฐกิจของจีนนั้น ค่อยๆ ลดลงเนื่องจากโมเมนตัมของการฟื้นตัวดูเหมือนจะอ่อนกำลัง อุปสงค์ของภาคการส่งออกที่คาดว่าจะอยู่ในระดับต่ำต่อไปจะยังเป็นกุญแจสำคัญในการผลักดันการฟื้นตัวของจีน รูปที่ 3 รัฐบาลไม่น่าจะใช้มาตรการกระตุ้นเชิงนโยบายที่ส่งผลอย่างมากเนื่องจากการมุ่งเน้นไปที่ "คุณภาพ" ของการเติบโต ตลาดโดยรวมคาดการณ์ว่าธนาคารกลางจีนจะคงนโยบายการเงินแบบผ่อนคลายต่อไปในขณะที่อัตราเงินเฟ้อยังคงอยู่ในระดับต่ำ

การฟื้นตัวที่นำโดยภาคการบริโภคของจีนจะมีผลบวกจำกัดต่อภูมิภาคเอเชียแม้ว่าไทยและสิงคโปร์น่าจะได้ประโยชน์จากการจับจ่ายของนักท่องเที่ยวที่สูงขึ้น การส่งออกที่อ่อนแอจะส่งผลฉุดเกาหลีใต้และไต้หวันแม้ว่าการปรับสมดุลของห่วงโซ่อุปทานน่าจะส่งผลดีต่ออาเซียนและอินเดีย รูปที่ 4 แรงกดดันด้านเงินเฟ้อของเอเชียที่ผ่อนคลายลงนั้นมีส่วนช่วยมาจากการที่ราคาสินค้าและพลังงานเพิ่มขึ้นช้าลง ดังนั้น หากไม่เกิดเหตุการณ์ที่สร้างผลกระทบแบบคาดไม่ถึง การสิ้นสุดของวัฏจักรการปรับขึ้นอัตราดอกเบี้ยของเอเชียก็น่าจะเกิดขึ้นในไม่ช้า

Source: Bloomberg. May 2023.

การจัดสรรสินทรัพย์และสกุลเงิน : สถานการณ์เป็นบวกมากขึ้นต่อตราสารหนี้และเงินดอลลาร์

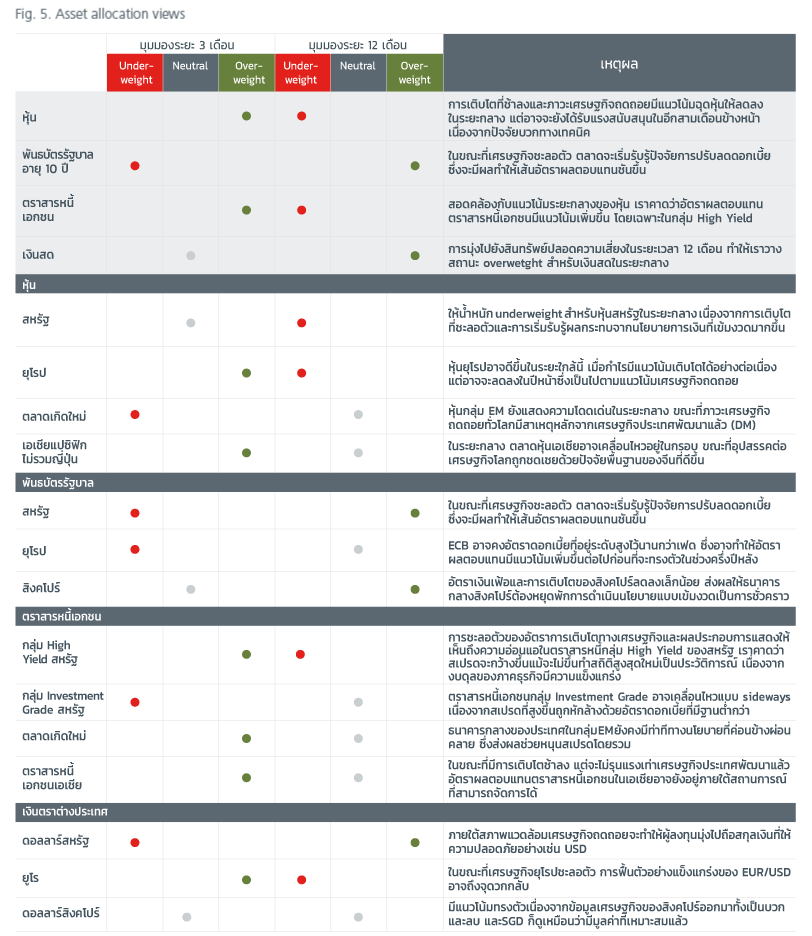

หุ้นทั่วโลกอาจยังคงได้ประโยชน์จากสภาพแวดล้อมที่มีการเติบโตน่าพอใจในระยะเวลาอันใกล้นี้ แต่การปรับลดคาดการณ์กำไรอาจเป็นความเสี่ยง ทั้งนี้ ความเสี่ยงจากภาวะเศรษฐกิจถดถอยที่เพิ่มขึ้นในสหรัฐและประเทศพัฒนาแล้วบางแห่ง ประกอบกับแนวโน้มเงินเฟ้อที่ลดลงทั่วโลกอาจนำไปสู่สถานการณ์ที่เป็นบวกมากขึ้นสำหรับตราสารหนี้คุณภาพสูงและอายุเฉลี่ยตราสารของพอร์ตในช่วงครึ่งปีหลัง รูปที่ 5

พันธบัตรรัฐบาลสกุลเงินท้องถิ่นของ EM ที่ให้ผลตอบแทนสูงขึ้นก็ดูน่าสนใจเช่นกัน หากวัฏจักรดอกเบี้ยขึ้นถึงจุดสูงสุดแม้ว่าผู้ลงทุนจำเป็นต้องใช้การคัดเลือกก็ตาม หากพิจารณาภายในกลุ่ม EM ความผันผวนของตลาดอาจนำเสนอโอกาสให้ผู้ลงทุนเปิดรับประโยชน์จากการปรับสมดุลห่วงโซ่อุปทานในระยะยาวและการเปลี่ยนผ่านในแบบที่มุ่งลดคาร์บอนในภูมิภาค ในขณะเดียวกัน สภาวะเศรษฐกิจถดถอยจะกดดันให้ผู้ลงทุนหันไปถือสกุลเงินปลอดภัยอย่างเช่นดอลลาร์สหรัฐ

ที่มา: ทีม Multi Asset Portfolio Solutions ของ Eastspring Investments – มุมมองที่มีต่อกลุ่มสินทรัพย์มาจากการประชุมประจำเดือนครั้งล่าสุดของทีมฯ ในเดือนมิถุนายน 2023 และไม่ควรถือเป็นคำแนะนำ ข้อมูลที่นำเสนอในที่นี้สามารถเปลี่ยนแปลงได้และผู้จัดการลงทุนไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า

หุ้นตลาดเกิดใหม่/เอเชีย: พื้นที่แห่งโอกาสในหลากหลายตลาด

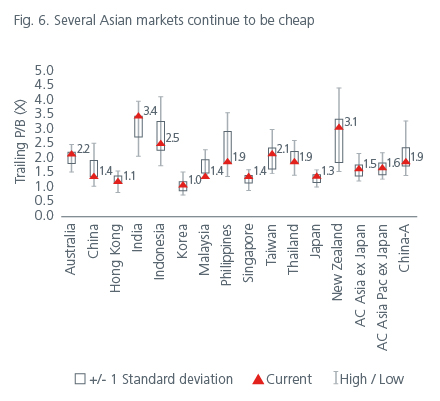

นับตั้งแต่ต้นปีจนถึงปัจจุบัน หุ้นเอเชียไม่รวมญี่ปุ่น ทำผลงานได้ต่ำกว่าภูมิภาคอื่นๆ ซึ่งถูกฉุดโดยตลาดจีน อย่างไรก็ตาม หุ้นเกาหลีและไต้หวันทำผลงานได้ดีกว่าจากมุมมองที่เป็นบวกต่อหุ้นกลุ่มเทคโนโลยี ในขณะที่หุ้นอินโดนีเซียปรับตัวเพิ่มขึ้นจากข้อมูลเศรษฐกิจที่แข็งแกร่ง อย่างไรก็ตาม ภูมิภาคเอเชีย1 ยังคงแสดงความโดดเด่น การเติบโตคาดว่าจะเพิ่มขึ้นเป็น 4.6% ในปีนี้ จาก 3.8% ในปี 2022 ปัจจัยพื้นฐานทางเศรษฐกิจมหภาคแสดงความแข็งแกร่งและปัจจัยที่ช่วยผลักดันผลประกอบการในระยะปานกลางต่างก็กำลังมุ่งไปในทิศทางที่ดี เช่น การปรับสมดุลของห่วงโซ่อุปทาน การเพิ่มขึ้นของการใช้จ่ายด้านทุนในภาคเศรษฐกิจจริง และการเพิ่มขึ้นของกระแสการลดคาร์บอนและการใช้จ่ายด้านโครงสร้างพื้นฐาน

อย่างไรก็ตาม ตลาดเอเชียไม่รวมญี่ปุ่นหลายแห่งยังคงซื้อขายต่ำกว่าค่าเฉลี่ยในรอบ 5 ปีและยังมีสัดส่วนน้อยกว่าที่ควรในดัชนีรวมทั่วโลก รูปที่ 6 ความแตกต่างของมูลค่าหุ้นชี้ให้เห็นด้วยว่าโอกาสยังมีอยู่อย่างมหาศาลด้วยการใช้ความสามารถของผู้จัดการลงทุนที่มุ่งเน้นในคุณค่า (bottom-up value managers)

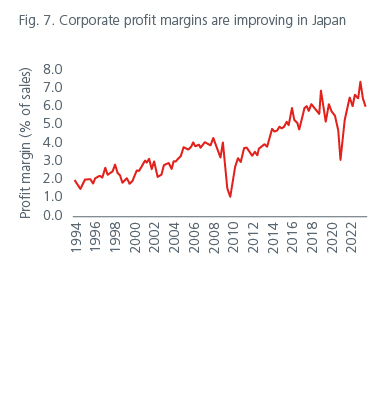

ตลาดหุ้นญี่ปุ่นแตะระดับสูงสุดในรอบ 33 ปีในเดือนพฤษภาคมด้วยแรงหนุนจากผลประกอบการของภาคธุรกิจที่แข็งแกร่งและความสนใจที่เพิ่มขึ้นจากผู้ลงทุนต่างชาติซึ่งได้รับแรงหนุนจากความคาดหวังที่เพิ่มขึ้นต่อการเร่งปฏิรูปองค์กร ผลจากการกลับมาเปิดประเทศหลัง COVID การฟื้นตัวทางเศรษฐกิจและห่วงโซ่อุปทานของจีน และการเพิ่มขึ้นของราคาล่าสุดได้ช่วยกระตุ้นผลกำไร การปรับโครงสร้างองค์กรอย่างต่อเนื่องช่วยเพิ่มมูลค่าของผู้ถือหุ้น ขณะที่แนวโน้มขาขึ้นในระยะยาวสำหรับผลประกอบการและอัตรากำไรยังคงไม่เปลี่ยน รูปที่ 7 เรามองเห็นโอกาสมากมายจากการวิเคราะห์แบบ bottom-up ในตลาดแห่งนี้ซึ่งยังคงซื้อขายในมูลค่าที่น่าดึงดูดเมื่อเทียบกับตลาดในภูมิภาคอื่นๆ ทั่วโลก

ที่มา: (รูปด้านซ้าย) Factset, MSCI, GS Global ECS Research ณ วันที่ 30 เมษายน 2023 (รูปด้านขวา) Refinitiv Datastream และ MOF ณ วันที่ 31 มีนาคม 2023 กำไรปัจจุบันแสดงในรูปสกุลเงินเยนสำหรับอุตสาหกรรมของวิสาหกิจที่จดทะเบียนในประเทศญี่ปุ่นทั้งหมด (ยกเว้นการเงินและการประกันภัย)

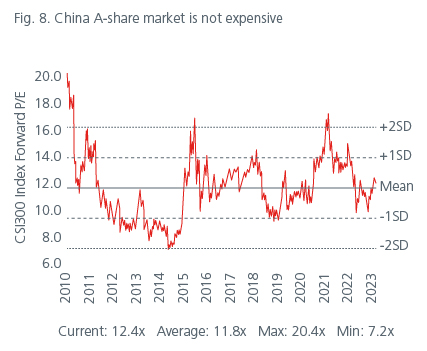

โอกาสที่ผลประกอบการจะเพิ่มขึ้นและเม็ดเงินไหลเข้าจากผู้ลงทุนเพิ่มเติมน่าจะช่วยสนับสนุนตลาดหุ้นจีน ตลาดหุ้น A-share ของจีนค่อนข้างทรงตัวในช่วง 1 ปีที่ผ่านมา2 และมูลค่าในปัจจุบันยังถือว่าไม่แพง รูปที่ 8 เรายังมองด้านบวกต่อโอกาสที่มีในอุตสาหกรรมการผลิตขั้นสูงของจีน ซึ่งรวมถึงอุปกรณ์ทางการแพทย์และเซมิคอนดักเตอร์ ซึ่งสอดคล้องกับเป้าหมายของรัฐบาลในการบรรลุความเป็นอิสระหรือความสามารถพึ่งพาตนเองได้ทางด้านเทคโนโลยี นอกจากนี้ เรายังมองบวกต่อภาคเศรษฐกิจใหม่ซึ่งรวมถึงพลังงานใหม่ การกักเก็บพลังงาน และความปลอดภัยของข้อมูล

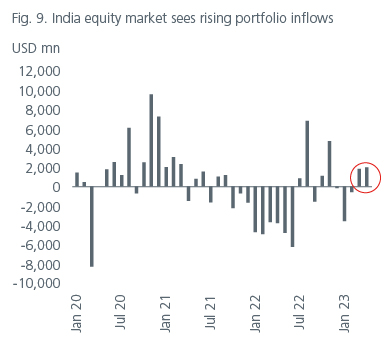

อินเดียกำลังอยู่บนเส้นทางที่มุ่งสู่การเป็นเศรษฐกิจหลักที่เติบโตรวดเร็วที่สุดในปีนี้ ดัชนีผู้จัดการฝ่ายจัดซื้อในภาคการผลิตของอินเดียในเดือนพฤษภาคมเพิ่มขึ้นแตะระดับสูงสุดในรอบ 31 เดือน เนื่องจากคำสั่งซื้อจากโรงงานเพิ่มขึ้นอย่างมาก การดำเนินการของภาคการคลังที่รอบคอบและราคาโภคภัณฑ์ที่ลดลงจะช่วยให้อัตราเงินเฟ้ออยู่ในระดับที่ควบคุมได้ ค่าเงินรูปีคาดว่าจะทรงตัวได้ต่อไปเนื่องจากแนวโน้มทางด้านบวกของข้อมูลดุลการชำระเงิน ตลาดยังคงมีมูลค่าที่แพงเมื่อเทียบกับคู่แข่ง การเลือกหุ้นจึงเป็นกุญแจสำคัญที่จะบ่งชี้ถึงโอกาสที่น่าสนใจที่สุดของตลาด ตลาดหุ้นของอินเดียเพิ่มขึ้น 1.7% ในรูปสกุลเงินดอลลาร์สหรัฐในช่วง 1 ปีที่ผ่านมา2 และกำลังได้รับผลบวกจาการไหลเข้าของเงินลงทุนประเภทพอร์ตโฟลิโอที่เพิ่มขึ้นในช่วงหลายเดือนที่ผ่านมา รูปที่ 9

Source: LHS: Bloomberg. May 2023. RHS: Source: IIF. May 2023. Variable definition: Net non-resident purchases of stocks ("portfolio equity flows") in USD million. Proxy for portfolio flows as measured in the balance of payments.

ตราสารหนี้ของตลาดเกิดใหม่/เอเชีย: พลวัตของผลตอบแทน/ความเสี่ยงเอื้อต่อพอร์ตที่เน้นคุณภาพสูง

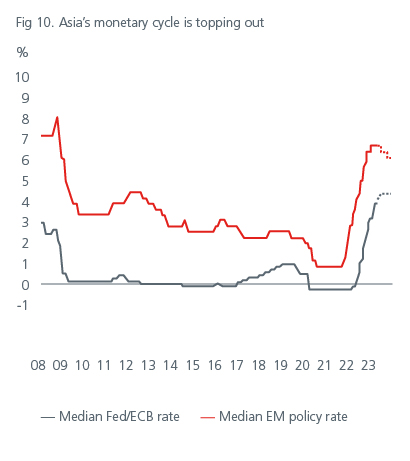

ปี 2023 กำลังจะเป็นปีที่ดีขึ้นสำหรับตราสารหนี้ ผลงานที่ดีขึ้นโดยส่วนใหญ่เป็นผลจากอัตราเงินเฟ้อที่ผ่อนคลายลงสู่ระดับปานกลาง ความกังวลต่อภาวะเศรษฐกิจถดถอยอย่างต่อเนื่อง และธนาคารกลางรายใหญ่ที่ใกล้ถึงจุดสิ้นสุดวัฏจักรการปรับขึ้นดอกเบี้ย เฟดส่งสัญญาณว่าอาจหยุดขึ้นดอกเบี้ยชั่วคราวหากเงินเฟ้อชะลอตัวลงเรื่อยๆ ส่วนที่เอเชีย วัฏจักรของนโยบายการเงินดูเหมือนกำลังจะถึงจุดสูงสุดแล้วเนื่องจากอัตราเงินเฟ้อออกมาต่ำกว่าคาดการณ์ในหลายๆ ตลาด รูปที่ 10 ในตอนนี้ดูเหมือนจะมีแรงกดดันเพียงเล็กน้อยจากปัจจัยภายในประเทศซึ่งจะบีบให้ธนาคารกลางในเอเชียเร่งเข้าสู่วัฏจักรการผ่อนคลายนโยบาย ในขณะที่นโยบายของเฟดสหรัฐมีผลกระทบอย่างมากต่อพฤติกรรมของธนาคารกลางเอเชีย เราคาดว่าธนาคารกลางบางแห่งจะเริ่มผ่อนคลายนโยบายหากความสมดุลของความเสี่ยงเปลี่ยนจากอัตราเงินเฟ้อไปเป็นเศรษฐกิจถดถอย

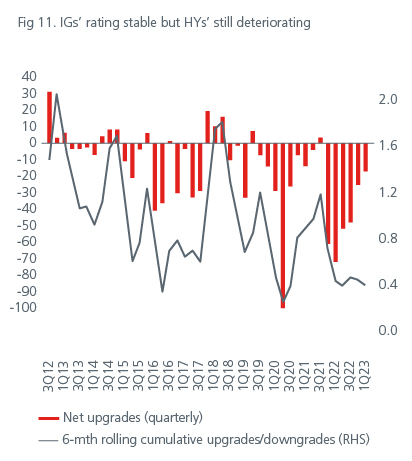

ในทางตรงกันข้าม ผลการดำเนินงานของตราสารหนี้ในเอเชียมีความแตกต่าง ตราสารหนี้ระดับ Investment Grade (IGs) ให้ผลตอบแทนเป็นบวกที่ 3.4%3 เมื่อเทียบจากต้นปี และอันดับความน่าเชื่อถือของ IGs มีเสถียรภาพในไตรมาสแรก ปี 2023 สู่ระดับในช่วงก่อนเกิด COVID-19 ส่วนตราสารหนี้เสี่ยงสูง (High Yield Bonds | HYs) มีผลตอบแทนที่ต่ำลงอีกและยังคงถูกฉุดลงโดยความเชื่อมั่นในภาคอสังหาริมทรัพย์ของจีนที่ย่ำแย่ การฟื้นตัวของภาคอสังหาริมทรัพย์ของจีนยังคงมีหนทางที่จะดำเนินต่อไป หากดูจากดีมานด์ทางกายภาพและบริษัทผู้พัฒนาโครงการที่เข้าถึงแหล่งเงินทุนได้เพียงพอ ตราสารกลุ่ม HYs จะยังคงเผชิญอันดับเครดิตที่แย่ลง รูปที่ 11 แต่ในด้านบวกพบว่าอัตราการผิดนัดชำระหนี้ของกลุ่ม HYs ลดลงจากระดับปี 2022 และคาดว่าจะลดลงอีก

Source: LHS: Deutsche Bank, Haver Analytics, Bloomberg Finance LP, May 2023. RHS: Moodys, S&P and Fitch ratings, March 2023

มูลค่าตราสารหนี้ของเอเชียแตกต่างกันตามระดับเรทติ้งที่ได้รับ โดยตราสารเกรด AA และ A ดูจะมีมูลค่าที่ถูกเมื่อเทียบกับตราสารเกรด AAA และ BBB/BB เรามองว่าตราสารที่มีมูลค่าน่าสนใจที่สุดอยู่ในกลุ่มการเงินของเอเชียและตราสารที่ได้รับการคัดเลือกในกลุ่ม HY ระบบธนาคารในเอเชียมีความแข็งแกร่งเมื่อเผชิญกับวิกฤตสภาพคล่องของกลุ่มธนาคารระดับภูมิภาคของสหรัฐ ขณะเดียวกัน มูลค่าตราสารหนี้ภายในประเทศของเอเชียก็กำลังดีขึ้นท่ามกลางอัตราเงินเฟ้อที่ชะลอตัวและดอกเบี้ยที่กำลังเข้าใกล้จุดสูงสุด โดยเฉพาะอย่างยิ่ง เราพบว่าพันธบัตรรัฐบาลสิงคโปร์มีความน่าสนใจสำหรับกลุ่มตราสารที่ได้รับการจัดอันดับ AAA นอกจากนี้ เรายังชอบตราสารหนี้เอกชนในรูปสกุลเงิน SGD เนื่องจากมีความผันผวนต่ำโดยเปรียบเทียบและปัจจัยพื้นฐานด้านเครดิตที่มั่นคง

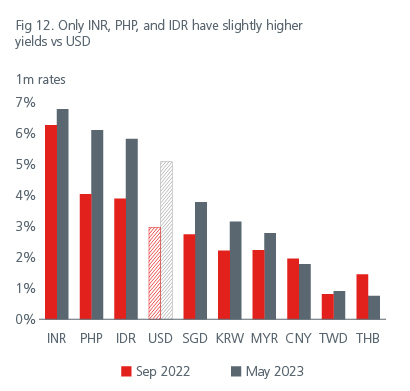

หากดูภายในกลุ่มสกุลเงินเอเชีย พบว่าอัตราผลตอบแทนในรูป USD ที่สูงจะเป็นอุปสรรคสำหรับผู้ลงทุนในการถือสถานะ Long ค่าเงินเอเชีย โดยมีเพียงค่าเงินรูปีอินเดีย เปโซฟิลิปปินส์ และรูเปียห์ของอินโดนีเซียเท่านั้นที่ให้อัตราผลตอบแทนเพิ่มขึ้นเล็กน้อย รูปที่ 12 สกุลเงินเอเชียไม่น่าจะสามารถต้านทานแนวโน้มการชะลอตัวลงของอัตราการเติบโตทั่วโลกได้ ซึ่งในกรณีนี้เงินรูเปียห์อินโดนีเซียและรูปีอินเดียที่ให้อัตราผลตอบแทนสูงมีแนวโน้มที่จะทำผลงานได้ดีกว่าสกุลเงินที่ให้อัตราผลตอบแทนต่ำ เช่น ดอลลาร์ไต้หวันและเงินบาทของไทย

เราคาดว่าเอเชียและกลุ่มประเทศความร่วมมืออ่าวอาหรับ (Gulf Cooperation Council) จะขึ้นนำการฟื้นตัวของตราสารหนี้กลุ่ม EM โดยในภาพรวมแล้ว พันธบัตรรัฐบาลจะทำผลงานได้ดีกว่าตราสารหนี้เอกชน นอกจากนี้ การคาดการณ์การเติบโตของ GDP ในปี 2023/20244 สำหรับ EM รวมถึงเอเชีย อยู่ในระดับที่สูงกว่าตราสารในกลุ่ม DMs สถานการณ์ดังกล่าวจะช่วยให้เกิดเม็ดเงินไหลเข้ากลุ่ม EMs มากขึ้นเมื่อเทียบกับ DMs และช่วยให้อัตราการผิดนัดชำระหนี้ใน EMs ลดลงในอีกไม่กี่ปีข้างหน้า เช่นเดียวกัน ปัจจัยพื้นฐานทางเศรษฐกิจและนโยบายที่มีเสถียรภาพของเอเชีย ตลอดจนแรงหนุนที่เกิดจากการกลับมาเปิดเศรษฐกิจและการฟื้นตัวของจีนที่แม้จะไม่สม่ำเสมอแต่จะยังช่วยหนุนดีมานด์ในตราสารหนี้เอเชียต่อไป นอกจากนี้ ปัจจัยเชิงเทคนิคก็เป็นบวกด้วยเช่นกันเมื่อซัพพลายสุทธิของตราสารในรูป USD ออกใหม่ในเอเชียมีแนวโน้มที่จะทรงตัวหรือติดลบในปี 2023

ลักษณะความเป็นพลวัตของความเสี่ยง/ผลตอบแทนยังคงเอื้อต่อตราสารหนี้ที่มีอันดับเครดิตสูงขึ้น ซึ่งอัตราผลตอบแทนรวมยังคงสูงและน่าสนใจอยู่พอสมควร รูปที่ 13 ตราสารกลุ่ม High Yield ที่มีปัจจัยพื้นฐานแข็งแกร่งและตราสารเหล่านั้นที่มีความเพียงพอด้านสภาพคล่องและแหล่งเงินทุน จะเป็นแหล่งที่มีศักยภาพในการสร้างค่าอัลฟ่าให้กับพอร์ตการลงทุน

Source: LHS: Bloomberg, HSBC, May 2023. RHS: Bloomberg and Barclays Research as of 13 April 2023. YTW = Yield to worst

ความเสี่ยง : แนวโน้มการเติบโตทั่วโลกที่ลดลงคือความเสี่ยงสำคัญสำหรับผู้ลงทุน

Source: Eastspring Investments Multi Asset Portfolio Solutions. May 2023.

Singapore and Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws.

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

This document is produced by Eastspring Investments (Singapore) Limited and issued in Thailand by TMB Asset Management Co., Ltd.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

United Kingdom (for professional clients only) by Eastspring Investments (Luxembourg) S.A. - UK Branch, 125 Old Broad Street, London EC2N 1AR.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author on this page, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this posting is at the sole discretion of the reader. Please consult your own professional adviser before investing.

Investment involves risk. Past performance and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments (excluding JV companies) companies are ultimately wholly-owned/indirect subsidiaries/associate of Prudential plc of the United Kingdom. Eastspring Investments companies (including JV’s) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America.