Our Key Takeaways

- รายงานการประชุมระบุว่าคณะกรรมการส่วนใหญ่กังวลความเสี่ยงจากการลดดอกเบี้ยเร็วเกินไปมากกว่าการลดดอกเบี้ยช้าเกินไป

- เฟดยังคงต้องการมั่นใจว่าอัตราเงินเฟ้อจะสามารถบรรลุเป้าหมายที่ 2% ได้อย่างยั่งยืนก่อนตัดสินใจลดดอกเบี้ย

- คณะกรรมการเห็นพ้องกันว่าอัตราดอกเบี้ยน่าจะอยู่ในระดับสูงสุดแล้ว

- ตลาดปรับลดคาดการณ์การลดดอกเบี้ยมาสอดคล้องกับมุมมองของเฟดมากขึ้น

- เรามองว่าเฟดจะลดดอกเบี้ย 2-4 ครั้งในปีนี้ และการลดดอกเบี้ยครั้งแรกน่าจะเกิดขึ้นในช่วงกลางปีมากกว่าหลังอัตราเงินเฟ้อ และตัวเลขเศรษฐกิจออกมาสูงกว่าคาด

- แนะนำอาศัยจังหวะที่ตลาดย่อ ทยอยสะสม ES-USTECH และ TMBGINCOME

รายงานการประชุมเผยเฟดไม่รีบลดดอกเบี้ย

เมื่อเดือนที่แล้ว เจ้าหน้าที่ธนาคารกลางสหรัฐส่วนใหญ่แสดงความกังวลเกี่ยวกับการลดอัตราดอกเบี้ยเร็วเกินไป ซึ่งบ่งชี้ว่าความเสี่ยงจากการลดดอกเบี้ยเร็วเกินไปมีมากกว่าการคงดอกเบี้ยให้อยู่ในระดับสูงนานเกินไป

รายงานการประชุมคณะกรรมการนโยบายการเงินของเฟดในวันที่ 30-31 มกราคม แสดงให้เห็นว่าผู้กำหนดนโยบายยังคงให้ความสนใจกับแนวโน้มของอัตราเงินเฟ้อ โดยบางคนกังวลว่าความคืบหน้าในการบรรลุเป้าหมาย 2% ของธนาคารกลางอาจหยุดชะงัก ซึ่งโดยทั้งหมดทั้งมวลแล้ว รายงานการประชุมได้ตอกย้ำความต้องการของ Fed ที่ต้องการหลักฐานเพิ่มเติมว่าอัตราเงินเฟ้ออยู่ในเส้นทางขาลงอย่างมั่นคง

นอกจากนี้เจ้าหน้าที่ของเฟดเห็นพ้องกันว่าต้นทุนการกู้ยืมมีแนวโน้มที่จะถึงจุดสูงสุดแล้ว แต่การกำหนดเวลาที่แน่นอนในการปรับลดอัตราดอกเบี้ยครั้งแรกยังไม่ชัดเจน ขณะที่รายงานการประชุมดังกล่าวบ่งชี้ถึงการสนับสนุนที่เพิ่มขึ้นในกลุ่มผู้กำหนดนโยบายในการชะลออัตราการลดขนาดงบดุลของ Fed

“ผู้เข้าร่วมส่วนใหญ่สังเกตเห็นความเสี่ยงในการเคลื่อนไหวเร็วเกินที่จะลดความเข้มงวดของนโยบายการเงิน และเน้นย้ำถึงความสำคัญของการประเมินข้อมูลที่เข้ามาอย่างรอบคอบในการตัดสินว่าอัตราเงินเฟ้อกำลังเคลื่อนตัวลงอย่างยั่งยืนที่ 2% หรือไม่” ตามรายงานการประชุมที่เผยแพร่เมื่อวันพุธ ขณะที่มีเจ้าหน้าที่เพียง “สองสามคน” เท่านั้นที่ชี้ถึงความเสี่ยงต่อเศรษฐกิจจากการรอการลดอัตราดอกเบี้ยนานเกินไป ทั้งนี้ “ผู้เข้าร่วมเน้นย้ำถึงความไม่แน่นอนที่เกี่ยวข้องกับระยะเวลาที่ต้องรักษาจุดยืนนโยบายการเงินที่เข้มงวด” อีกเช่นกัน

ขณะที่ข้อมูลเศรษฐกิจได้สร้างความประหลาดใจอย่างมากนับตั้งแต่การประชุมครั้งล่าสุดของธนาคารกลาง ซึ่งขัดขวางการชะลอตัวอย่างรวดเร็วของอัตราเงินเฟ้อที่เห็นในช่วงปลายปี 2023 และสนับสนุนแนวทางที่ระมัดระวังของเฟดอีกเช่นกัน

ตัวเลขเศรษฐกิจสนับสนุนให้เฟดไม่รีบลดดอกเบี้ย

นายจ้างในสหรัฐฯเพิ่มการจ้างงานมากที่สุดในรอบปี และดัชนีราคาผู้บริโภคก็เพิ่มขึ้นเกินคาดทั่วทั้งกระดาน นักเศรษฐศาสตร์คาดการณ์ว่ามาตรวัดอัตราเงินเฟ้อพื้นฐานที่ Fed ให้ความสำคัญหรือ PCE จะเพิ่มขึ้นในอัตราที่เร็วที่สุดนับตั้งแต่ต้นปี 2023 เมื่อมีการประกาศในสัปดาห์หน้า (29 ก.พ.)

ตลาดได้ปรับลดความคาดหวังลงอย่างมากสำหรับการลดอัตราดอกเบี้ยอย่างรวดเร็ว โดยตลาด Fed Funds Futures ในขณะนี้เดิมพันว่าเฟดจะลดอัตราดอกเบี้ยลงเป็นครั้งแรกในเดือนมิถุนายน และนักลงทุนยังคาดหวังการปรับลดอัตราดอกเบี้ย 3-4 ครั้งในปี 2024 ซึ่งเป็นระดับที่ใกล้เคียงกับการคาดการณ์ของผู้กำหนดนโยบายการเงินในเดือนธันวาคมมากขึ้น

ทั้งนี้เจ้าหน้าที่ Fed จะอัปเดตการคาดการณ์อัตราดอกเบี้ยและเศรษฐกิจในการประชุมวันที่ 19-20 มีนาคม อย่างไรก็ตาม ก่อนการประชุมดังกล่าว ประธานเฟด เจอโรม พาวเวลล์ จะมีโอกาสนำเสนอความคิดใหม่ๆเกี่ยวกับแนวโน้มนี้ เมื่อเขาแถลงต่อรัฐสภาในช่วงต้นเดือนมีนาคม

อาจเริ่มชะลอการลดขนาดงบดุลก่อน

รายงานการประชุมระบุว่าเจ้าหน้าที่บางคนกล่าวว่าอาจเหมาะสมที่จะเริ่มชะลอความเร็วในการลดขนาดงบดุล ซึ่งเป็นกระบวนการที่เรียกว่า Quantitative Tightening

ท่ามกลางยอดคงเหลือที่ลดลงของ Fed Overnight Reverse Repo Facility ซึ่งเป็นเครื่องมือสภาพคล่องที่สำคัญสำหรับตลาด ผู้เข้าร่วมจำนวนมากแนะนำว่าคณะกรรมการควรมีการอภิปรายเชิงลึกเกี่ยวกับงบดุลในการประชุมเดือนมีนาคม ซึ่งจะชี้นำไปสู่ "การตัดสินใจในที่สุด" ว่าจะเริ่มชะลอความเร็วเมื่อไหร่

“ผู้เข้าร่วมบางคนตั้งข้อสังเกตว่า เนื่องจากความไม่แน่นอนในการประมาณการระดับปริมาณเงินสำรองที่เพียงพอ การชะลอการลดขนาดงบดุลลงอาจช่วยให้การเปลี่ยนผ่านไปสู่ระดับปริมาณสำรองนั้นราบรื่นขึ้น หรืออาจทำให้คณะกรรมการดำเนินการลดงบดุลต่อไปได้นานขึ้น” รายงานการประชุมระบุ

มุมมองและคำแนะนำการลงทุน

เราประเมินว่าในปีนี้ Fed อาจจะลดดอกเบี้ยประมาณ 3-4 ครั้ง ทั้งนี้ขึ้นอยู่กับว่า ครั้งแรกของการลดดอกเบี้ยจะมาเร็วแค่ไหน หากตัวเลขเศรษฐกิจดี และเงินเฟ้อลงช้า และการลดดอกเบี้ยเริ่มต้นในไตรมาส 3 อาจส่งผลให้ตลาดผันผวนในช่วงกลางปีได้ แต่หากการลดดอกเบี้ยอยู่ในช่วงไตรมาส 2 เราคาดว่าตลาดจะอยู่ในภาวะ Risk on ต่อเนื่อง และทางเราคาดว่าการลดดอกเบี้ยครั้งแรกน่าจะอยู่ในช่วงเดือนพฤษภาคม

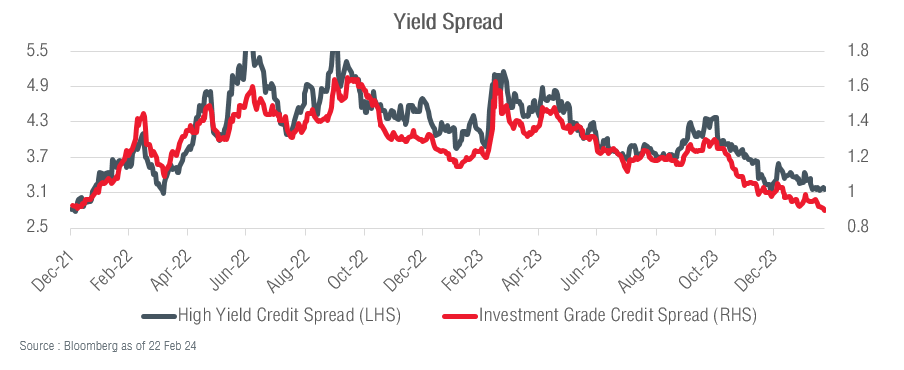

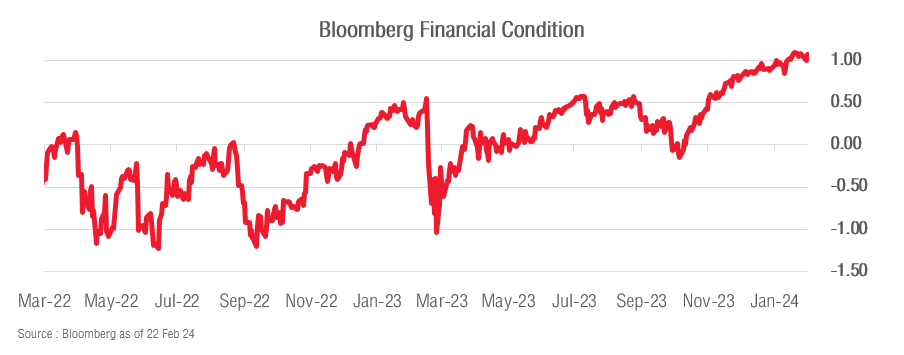

คำแนะนำการลงทุน เราประเมินว่าหุ้นสหรัฐฯโดยเฉพาะกลุ่มเทคโนโลยียังมีแนวโน้มที่ได้ประโยชน์จากดอกเบี้ยที่ลดลง รวมถึงงบไตรมาส 4/23 ของกลุ่มเทคโนโลยีและโดยรวมที่ทะยอยประกาศออกมาค่อนข้างดี ทั้งยอดขายและกำไร ซึ่งออกมาดีกว่าที่คาด ขณะที่ผลตอบแทนพันธบัตรทั้งตัวอายุ 2 ปี และ 10 ปี ปรับตัวขึ้นมาแตะระดับสูงสุดตั้งแต่กลางเดือนธันวาคม สะท้อนว่าตลาดได้ priced-in โอกาสที่เฟดจะลดดอกเบี้ยช้ากว่าคาดไปเกือบหมดแล้ว แนะนำอาศัยจังหวะที่ตลาดย่อทยอยเข้าลงทุน อย่างไรก็ตามแนวโน้มที่เราเห็นกันในตลอดในปีนี้ก็คือ ตลาดอาจจะย่อไม่เยอะมากแม้เฟดมีโอกาสลดดอกเบี้ยช้ากว่าคาดเพราะเศรษฐกิจและผลประกอบการแข็งแกร่ง สะท้อนว่าตลาดหุ้นเริ่มกลับมาปรับตัวบนปัจจัยพื้นฐานมากขึ้น ขณะที่ดัชนีที่สะท้อนความกังวลของตลาดการเงินก็ยังคงแสดงถึงความผ่อนคลาย ซึ่งทางทีมมองว่าเป็นสัญญาณเชิงบวกต่อการลงทุนในสินทรัพย์เสี่ยงต่อไป

Singapore and Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws.

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

This document is produced by Eastspring Investments (Singapore) Limited and issued in Thailand by TMB Asset Management Co., Ltd.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

United Kingdom (for professional clients only) by Eastspring Investments (Luxembourg) S.A. - UK Branch, 125 Old Broad Street, London EC2N 1AR.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author on this page, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this posting is at the sole discretion of the reader. Please consult your own professional adviser before investing.

Investment involves risk. Past performance and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments (excluding JV companies) companies are ultimately wholly-owned/indirect subsidiaries/associate of Prudential plc of the United Kingdom. Eastspring Investments companies (including JV’s) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America.